海通国际:给予炬光科技增持评级,目标价位167.0元 环球热讯

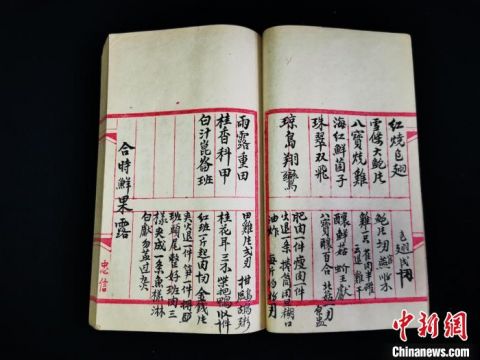

(相关资料图)

(相关资料图)

海通国际证券集团有限公司张晓飞,蒲得宇,张幸近期对炬光科技进行研究并发布了研究报告《技术沉淀进入变现期,关注北美大客户潜在合作》,本报告对炬光科技给出增持评级,认为其目标价位为167.00元,当前股价为121.0元,预期上涨幅度为38.02%。

炬光科技(688167) 上调目标价至167元/股,调升至“优于大市”评级。鉴于当前市场对公司车载业务预期降至低位且传统业务未来三年进入快速增长期,我们上调22/23/24年归母净利润至1.54/2.31/3.19亿元(较上次变化+2%/+4%/+18%),同时上修公司2023PE估值至65倍(前次50X),对应公司目标价为167元/股(前次目标价为124元/股,上调35%),调升至“优于大市”评级。 受益地缘政治,泛半导体进入快速增长期。1)受益国内晶圆厂加速布建逻辑芯片/IGBT产能及显示面板激光剥离(LLO)改造项目推进,我们认为公司泛半导体业务有望进入快速增长期,根据我们的测算,23年有望迎来翻倍增长(1.3亿,对应22年收入约0.65亿);此外,公司韩国并购事项亦是潜在看点。 光刻业务能见度大幅提升。我们预计22年公司光刻产品(DUV光场匀化器)有望实现近90%增长(约0.2亿),鉴于全球半导体产能的持续布建及各国自主可控的诉求,我们认为未来3年公司有望实现逐年翻倍增长(对应25年约1.6亿):1)ASML的产能持续扩张、公司份额的提升叠加公司供应产品类型扩充;2)国内光刻机自研需求叠加日本光刻机市场增长。 预制金锡材料有望复制FAC成长路径。公司预制金锡薄膜制备工艺积累超10年,目前已打破日本95%的垄断地位。我们认为此产品有望复制公司FAC的成长路径(22年FAC出货约0.18亿颗),换言之,25年潜在收入空间约2亿元(单价10元/只)。此外,光通信与功率器件市场也是其潜在增量市场。 医美市场潜力巨大,关注CyDen验证时点。疫情退坡,海外医美市场已基本恢复,国内也开始进入修复期。我们认为公司拥有良好的客户基础及技术优势,后续在国内市场拓展值得期待,此外,关注CyDen验证通过时间点(我们预计23年底)。 客户有望拓展至消费级欧美大客户,潜在规模10亿级。我们的供应链调研显示,公司业务有望拓展至消费级欧美大客户:1)欧洲大客户XR产品有望采用公司光学调校产品,进展顺利假设下24/25年大客户有望进入小批量/量产阶段;2)北美大客户某智能终端产品已通知其供应链做产能规划建设测算,顺利情境下供应链23/24年布建产能,25/26年进入规模量产。 盈利能力持续加强,费用率有望持续下降。受益前期新品研发以及老产品降本能力(比销售价格下降快),公司毛利率维持高位。随着公司全球布局的完成,未来三年费用率将迎来持续持续优化(公司目标三年内三费降低至25%)。 风险提示:1)激光雷达业务推进不及预期的风险;2)B客户市场渗透不及预期的风险。

证券之星数据中心根据近三年发布的研报数据计算,开源证券任浪研究员团队对该股研究较为深入,近三年预测准确度均值高达95.92%,其预测2022年度归属净利润为盈利1.26亿,根据现价换算的预测PE为86.43。

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级14家,增持评级3家,中性评级1家;过去90天内机构目标均价为136.47。根据近五年财报数据,证券之星估值分析工具显示,炬光科技(688167)行业内竞争力的护城河良好,盈利能力一般,营收成长性较差。财务可能有隐忧,须重点关注的财务指标包括:应收账款/利润率。该股好公司指标2星,好价格指标1星,综合指标1.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

关键词: 海通国际给予炬光科技增持评级,目标价位167 0元